- Michalina Grzebyk

- 11-08-2022

-

-

-

Loading

Loading

Przedsiębiorcy posiadający w firmie środki trwałe mogą je sprzedać firmom leasingowym. Leaseback pozwala zachować prawo do dalszego korzystania ze sprzedanego przedmiotu. To rozwiązanie oferuje użytkownikom wiele korzyści.

Leasing zwrotny to szczególny rodzaj transakcji leasingowej. W jej skład wchodzą firmy leasingowe skupujące podlegające amortyzacji środki trwałe będące wcześniej własnością przedsiębiorcy. Mimo, że prawnie zmienił się właściciel danego przedmiotu, to dotychczasowy użytkownik nadal jest jego użytkownikiem, tym razem na leasingu. Jest zatem zarówno dostawcą, jak i odbiorcą przedmiotu umowy. Po zamknięciu sprawy firma obiecuje spłacać raty zgodnie z harmonogramem, a raty składają się z kapitału i odsetek.

Zawierane transakcje mogą przybierać jedną z dwóch form stosunków cywilnoprawnych – leasing operacyjny lub finansowy. W leasingu operacyjnym finansujący ewidencjonuje przedmiot umowy w ewidencji środków trwałych i amortyzuje – prawo, które umowa leasingu finansowego daje przedsiębiorcy. Po dokonaniu ostatniej płatności, jeśli zapadnie decyzja o kupnie leasingowanego środka trwałego, może on ponownie stać się jego własnością – w leasingu finansowym dzieje się to automatycznie. Leasing zwrotny zapewnia wszystkie korzyści podatkowe związane z leasingiem, takie jak możliwość zaliczenia rat leasingowych czy opłat eksploatacyjnych w kosztach operacyjnych. Często jest postrzegana jako alternatywa dla kredytu, zwłaszcza ze względu na łatwiejszy dostęp.

W związku z tym leasing zwrotny przebiega w następujących etapach:

Potencjalnymi osobami korzystającymi z leasingu zwrotnego są przedsiębiorcy, którzy chcą uwolnić zamrożone środki własne, które wykorzystali na zakup określonych środków trwałych. Pozyskane środki można przeznaczyć m.in. na dalsze inwestycje, spłatę bieżących zobowiązań czy poprawę płynności finansowej firmy. Nie muszą nawet ani na chwilę oddawać przedmiotu leasingu finansującemu, co pozwala im uniknąć przestojów i zachować ciągłość działania. Dzięki temu pracownicy mogą często korzystać z maszyn i urządzeń, flot, komputerów lub pracować w biurach lub halach produkcyjnych.

Leasing zwrotny to godne uwagi rozwiązanie dla firm, które są zagrożone utratą płynności finansowej, ale również posiadają aktywa trwałe o dużej wartości. Leasing zwrotny bywa nazywany leasingiem dłużnym, ponieważ pozwala przedsiębiorcy na spłatę zobowiązań finansowych wobec innych podmiotów. Może również wykorzystać otrzymane środki na wypłatę zaległych wynagrodzeń swoich pracowników.

Przedmiotem umowy leasingu zwrotnego mogą być różne środki trwałe, które wymagają amortyzacji. W większości przypadków takie transakcje dotyczą najdroższych przedmiotów, takich jak nieruchomości, samochody osobowe i dostawcze, wyposażenie techniczne, sprzęt komputerowy, maszyny produkcyjne i budowlane.

Leasing zwrotny to szczególnie popularna transakcja w branży nieruchomości. Według danych Polskiego Związku Najmu z 2016 r. roczna wartość transakcji leasingu zwrotnego nieruchomości wyniosła 719 mln zł. Przedmiotem umowy jest zazwyczaj obiekt przemysłowy, a nie biurowiec. Leasing odwrócony pozwala na refinansowanie nieruchomości, dzięki czemu środki otrzymane od finansującego można wykorzystać na kolejne inwestycje – takie jak powiększanie powierzchni biurowej, różnego rodzaju modernizacje czy remonty.

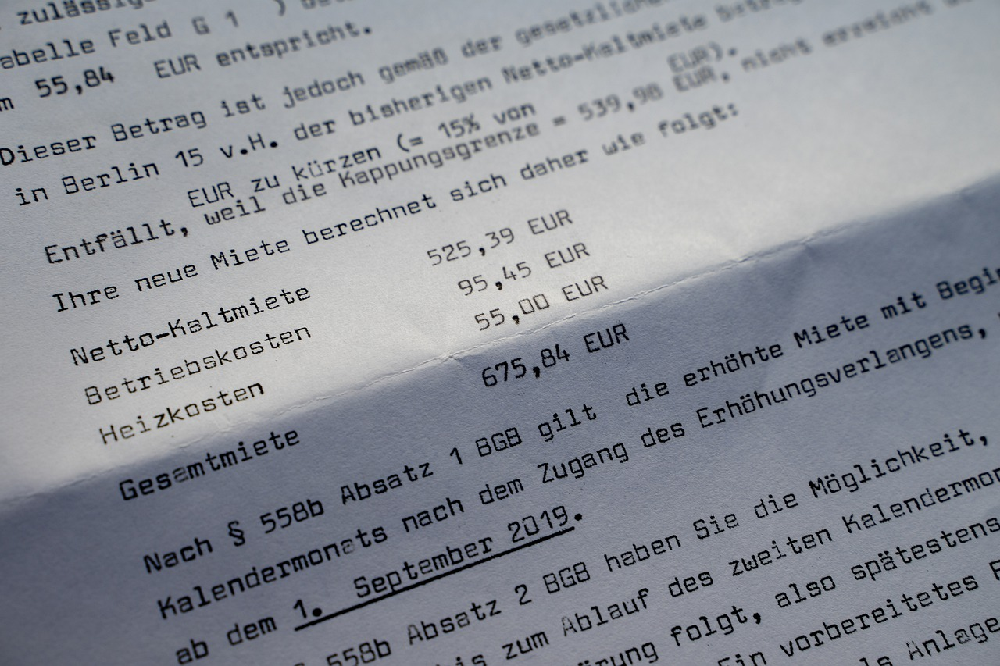

Z zawarciem transakcji leasingu zwrotnego wiążą się pewne konsekwencje podatkowe. Dochód uzyskany przez przedsiębiorcę decydującego się na sprzedaż środka trwałego firmie leasingowej podlega opodatkowaniu podatkiem dochodowym oraz należnym podatkiem VAT. Wynikający z tego przychód najemcy będzie ceną sprzedaży netto przedmiotu określonego w umowie. Użytkownicy wystawiają faktury i pobierają podatek VAT oraz zwracają się do organów podatkowych po otrzymaniu płatności.

Przedsiębiorca jest wówczas zobowiązany do zapłaty podatku VAT z tytułu umowy najmu. W przypadku leasingu operacyjnego oprocentowanie pozostaje na niezmienionym poziomie 23%, gdyż ta forma finansowania traktowana jest jako usługa. Użytkownik płaci podatek wraz z kolejnymi ratami. W leasingu finansowym zajmujemy się dostawą towaru zgodnie z polskim prawem. Dlatego jeśli przedsiębiorca zdecyduje się skorzystać z tej formy finansowania, będzie musiał z góry zapłacić pełny VAT. Kwota będzie uzależniona od stawek obowiązujących w danym projekcie.

Transakcje leasingu zwrotnego zapewniają użytkownikom szereg korzyści podatkowych, w zależności od rodzaju wybranej umowy leasingu. Raty leasingowe będą spłacane po kosztach podatkowych przedsiębiorcy – kapitał i odsetki w leasingu operacyjnym, a odsetki tylko w leasingu finansowym. W obu przypadkach opłaty eksploatacyjne mogą być również uwzględnione w kosztach operacyjnych. Korzystający z leasingu finansowego mogą również obniżyć należny podatek z tytułu odpisów amortyzacyjnych. Leasingi zwrotne w formie leasingu operacyjnego pozwalają natomiast zaliczyć do kosztów opłaty wstępne i opłaty manipulacyjne.

Leasing zwrotny pozwala więc przedsiębiorcy na odzyskanie kapitału zainwestowanego w zakup środka trwałego, aczkolwiek korzystającego z niego. Takie transakcje są szczególnie niepokojące, zwłaszcza dla firm, które posiadają przedmioty o dużej wartości i chcą uwolnić zamrożone środki. Mogą ich używać do różnych celów, w tym. Inwestuj dalej, aby spłacić długi wobec wierzycieli lub pracowników. Leasing zwrotny poprawia płynność finansową firmy i zapewnia użytkownikom wiele korzyści, w tym ulg podatkowych.